フリーランス・飲食店・美容室・ネイルサロンなど個人経営のお店、その他個人事業等の税務管理なら

個人事業主のための税金サポート

運営:税理士事務所century-partners

〒150-0022東京都渋谷区恵比寿南2-21-2 サウスヒル301 ※駐車場有

渋谷区の恵比寿にある税理士事務所です。

お気軽にお電話ください。

個人の方で、確定申告を期限までにできなかった場合は、遅れてでも期限後申告することが大切です。当税理士事務所はそういった無申告の案件にも強いので、お気軽にご連絡くださいませ。

個人事業主の消費税の申告は自分でできる?

消費税の確定申告は課税方法により難易度が大きく変わる

消費税の申告義務がある個人事業主の方は、自分で確定申告ができるのかどうか判断がつかないこともあるでしょう。

開業時は消費税の免税事業者だったので、なんとか所得税の確定申告は自力でやっていたけど、売上が1,000万円を超えたり、インボイス登録をしたことにより途中から消費税の課税事業者となった場合には、申告書作りをどうやって進めたら良いのか悩んでしまうものです。

会計ソフトの中には、入力を済ませると消費税の申告書も作成してくれる機能を持ったものもありますが、そもそも期中の仕訳の消費税コードが正しくなれば誤った金額の申告書ができてしまいます。

その後に税務調査で追徴課税されたり、罰金や利息がついてしまうのは大変ですので、できる限りは最初は、我々のように個人事業の所得税や消費税に強い税理士事務所に相談して、確定申告書を作成してもらうことをおすすめいたします。

その際は、簡易課税制度という計算方法を選択してない方に関しては、所得税の確定申告書もまとめて依頼しないと引き受けてくれない税理士事務所が多いので、所得税の申告も併せて依頼しておきましょう。

一度税理士が作成した書類が手に入ると、翌年からはそれを真似ることができるので自分で申告できるでしょう。

簡易課税を選択してる場合は消費税申告書の作成は難しくない

消費税の課税方式には、本則課税という方法と、簡易課税という方法があります。基準期間(大抵はその年の前々年)の課税売上高が5,000万円以下の場合にしか簡易課税を選択することはできません。

簡易課税の場合は、その事業の種類によってみなし仕入税率というものが異なってくるのですが、そこさえ固まってしまうと、課税売上高さえわかれば簡単に税額計算することができるのです。

簡易課税の場合は、自力で確定申告書を作成、提出するのはそこまで難しいものではないといえるのではないでしょうか。

なお、簡易課税を選択する場合には、その対象年の前年末までに消費税簡易課税制度選択届書を税務署にする必要があります。提出していない場合は本則課税となります。簡易課税性緯度選択届出書の提出忘れは非常に多いので十分に注意しましょう。

本則課税の場合は集計に会計ソフトを使う

消費税の本則課税の場合には、売上に伴って受け取った消費税と、経費等の支払の際に支払った消費税の差額を納税することになります。

たとえば、売上が税込みで1,100万円の場合は、仮受消費税は100万円となります。消費税のかかる経費の合計が税込みで330万円の場合で全額が消費税率が10%の場合には30万円が仮払消費税となります。

結果、消費税納税額は、100万円から30万円を控除した70万円となります。

自宅兼事務所の家賃や租税公課、諸会費や保険料などは消費税がかからない経費ですので、こういった経費に関しても消費税がかかったという形で会計ソフトに打ち込んでしまうと納税が変わってしまい、税務調査が入った場合には否認されてしまうでしょう。

自分で消費税の申告ができると思った場合でも、このように課税仕入の判断をするのが難しいこともありますし、軽減税率8%が適用される経費がある場合には処理はもっと複雑になるので、初めての消費税の申告の際には、税理士事務所(会計事務所とも呼びます)に依頼するのが無難なのです。

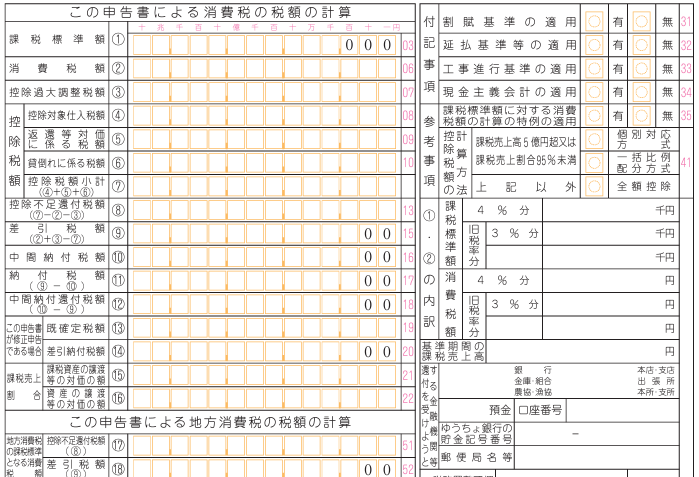

こちらは消費税の申告書の一部の抜粋ですが、結構記載事項は多いものです

個人事業主が自分で消費税申告書を作る場合のチェックポイント

個人事業主の方が自分で消費税の申告書を作成する場合には、まずは国税庁が毎年確定申告時期になると公表する手引きを確認して、それから作成しましょう。

その上で、下記のチェックポイントをご確認ください。

1.課税売上の消費税コードに間違いはないか(課税売上、非課税売上などがきちんと分けらえれているか)

2.課税仕入の消費税コードに間違いはないか

3.軽減税率適用のものを10%課税にしていないか

4.資産の引き渡しや役務の提供が完了していない部分に関しても課税仕入に含めていないか

5.簡易課税の場合は事業区分を間違えていないか

6.インボイス制度に基づく適格請求書を発行していない事業者に関して、誤って適格請求書として消費税コードを入力していないか

7.免税事業者から課税事業者に切り替わる場合に、棚卸資産に係る消費税の調整がおこなれているか

8.課税売上割合が95%未満の場合には、きちんと個別対応方式で処理が行われているか

9.そもそも課税事業者か免税事業者であるかの判定に誤りがないか

お電話・お問い合わせフォームはこちら

- 税務・経営についての基礎知識

- はじめての青色申告よくある失敗

- 個人事業主のための税理士事務所

- 事務所紹介