フリーランス・飲食店・美容室・ネイルサロンなど個人経営のお店、その他個人事業等の税務管理なら

個人事業主のための税金サポート

運営:税理士事務所century-partners

〒150-0022東京都渋谷区恵比寿南2-21-2 サウスヒル301 ※駐車場有

渋谷区の恵比寿にある税理士事務所です。

お気軽にお電話ください。

個人の方で、確定申告を期限までにできなかった場合は、遅れてでも期限後申告することが大切です。当税理士事務所はそういった無申告の案件にも強いので、お気軽にご連絡くださいませ。

住民税が高い!住民税を安くする方法。

住民税とは、思っている以上に高額になることがあります。節税も検討しましょう。

住民税が高いので支払うのがきついと感じられたことがある方もいらっしゃると存じます。そこで、こちらのページでは、高い住民税を安くする方法(節税方法)を説明しております。

住民税を安くすると言っても、その前にまずは「住民税とは何か」、「いつ課税されるのか」という基礎知識の部分からしっかりと説明していきたいと思います。

高い住民税を支払続けるよりは、合法的に節税策を講じて、少しでも安くしたいものですからね。

もちろん、我々税理士事務所としても、脱税と言う手法は一切推奨しておりませんし、それは結果的には多額の罰金と利息支払いにも通じるのでご注意くださいませ。

住民税とは?

まずは住民税と言う税金そのものについて理解しましょう。少し頑張ってこちらのページを読み続けてみてくださいね。

住民税とは、地方税法にて規定されている税金です。地方税も様々な種類がありますが、最も身近な税金が住民税なのです。

住民税とは、市町村民税(東京の特別区民税含む)と都道府県民税(東京の都民税含む)の総称です。ただ、住民税の窓口となるのは、市区町村の役所であって、直接的に都道府県に問い合わせることは稀であり、皆様も何か住民税に関して役所に問い合わせたいときは市役所や区役所、町役場などに連絡を入れるようにしてください。

なお、法人にも住民税課税はありますが、こちらのページではあくまでも個人の住民税に関して説明したいと思います。

住民税の課税時期

個人の住民税の課税時期に関してです。ここがまず第一に勘違いの多いポイントです。

住民税は昨年の1月1日から12月31日までに発生した所得に対して課税がされます。昨年の所得に対する住民税納付書が送られてくるのは、5月から6月となります。

例を挙げますと、昨年の所得が500万円で、今年は引退して事業所得や給与所得が0円だとしても、昨年の所得500万円に対する住民税の納付書が5月から6月に送られてくるのです。そうなると、心情としてはやはり、「もう働いてないのに、なんでこんなに住民税が高いのだ!」とびっくりしてしまうわけです。そのお気持ち、痛いほどよくわかりますよね。

住民税を安くする方法は下の方に書いておりますが、まずはもう少し我慢して、住民税の仕組みの解説にお付き合いくださいませ。非常に重要なポイントですので。

住民税を課税する市区町村は1月1日の所在地で判断

住民税を課税する市役所(区役所や町役場)は、次のような場合、どこになるのでしょうか?

例1

年始からA市に居住していたが、11月にB市に引っ越した。住民票の転出と転入の届け出もきちんと行った。

来年の6月頃にはA市とB市のどちらの市役所から住民税の納付書が送られてくるでしょうか?

こちらは、答えはB市ということになります。

実は住民税は、その納付書が届く年の1月1日に居住している市区町村で課税が行われるのです。なお、両方の役所から課税されるようなことはありません。もしも2か所の市役所から課税されたら、それは誤りですので、連絡を入れてください。

例2

年始からC市に居住していたが、11月に東京都のD市に引っ越した。住民票の手続きを怠ってしまい、住民票はいまだにC市にある。

この場合はどちらの市役所が課税権を持つでしょうか?こちらは、答えはD市ということになります。

住民税は実態として住んでいる役所から課税されることが基本です。もしも、確定申告書などもC市の住所で提出したりすると、D市はその人が住んでいることにも気が付けず、C市が課税してくると考えられますが、地方税法上はこれは誤りなのです。

海外に居住している場合

海外に居住している場合は、住民税の課税はどうなるでしょうか?

この場合は、その方は日本にいないので、税法上は非居住者というくくりになりますね。住民税の観点からも、日本のどの市区町村にも居住していないということになりますから、住民税を市役所や区役所に納税する必要は基本的にありません。

万一、住民税の納付書が日本にいるご家族などのところに到着しましたら、何故課税されているのか、自分が海外にいることを把握できていないのか、ご確認くださいませ。

住民税率と均等割

さて、住民税を安くすると言っても、そもそも住民税の税率とはどのくらいなのか、そこをご理解くださればと思います。住民税の基本的な計算としては、下記の1と2の合計額となります。

1.住民税率は、10%でお考えください。これは所得から扶養控除等の所得控除を差し引いた後の課税所得金額に対して10%が課税されるということです。こちらの税金は所得割という名称で地方税法では規定されています。

2.そしてもうひとつ、均等割と言う住民税があります。こちらは、都道府県民税と市区町村民税を併せて5,000円程度とお考えください。

3.1+2=住民税総額

所得税率は超過累進税率と言う課税方式を採用しているため、年収が高い人ほど税率も高くなります。反対に年収が少ないケースでは、5%の課税となり、住民税率よりも低くなります。

住民税率は一律の10%ですのでわかりやすいと言えるかもしれませんね。計算が簡単ではあるのです。

しかし、課税所得の10%と言うと結構高い金額となり、納付書を見ると「住民税は何でこんなに高いのだろう」と感じられる方がほとんでしょう。少しでも節税して安くしたいですよね。

徴収方法(特別徴収と普通徴収)

住民税の徴収方法は以下の2通りがあります。

1.普通徴収

こちらは、市役所や区役所から個人の自宅に納付書が送付されてきて、その金額を分割して役所に納税する形式です。4分割の納付となり、6月末日、8月末日、10月末日、1月末日に分けて納付するのが一般的です。給与所得については、特別徴収推進活動と称して、普通徴収を認めない役所が増加中です。特別徴収に対して滞納となる確率が高いのが理由でしょう。

2.特別徴収

こちらは、会社の給料の6月分から翌年5月分において12分割で天引きして徴収する方法です。会社が社員へ支払う給料から天引きして、それを個人に代わって市役所や区役所、町役場に納税するのです。役所としては滞納のリスクを下げられるものの会社としては手間がかかるというデメリットがあります。手間を減少させるために、住民税の納期の特例の申請が可能であり、こちらの申請を行った会社は、半年分の住民税を12月と6月の年2回にまとめて納付することができます。毎月納付よりは大分楽ですよね。

ただ、半年分をまとめて納税となると、一回で納付する住民税が非常に高いのでご注意が必要です。

なお、給与所得に係る住民税を特別徴収とし、その他の所得に係る住民税を普通徴収とすることも認められています。このように、2通りの徴収方法を使うことを併徴と表現します。役所によっては、同じ給与所得であっても、主たる給与所得に係る住民税を特別徴収とし、その他の給与所得に係る住民税を普通徴収として併徴することも認められています。

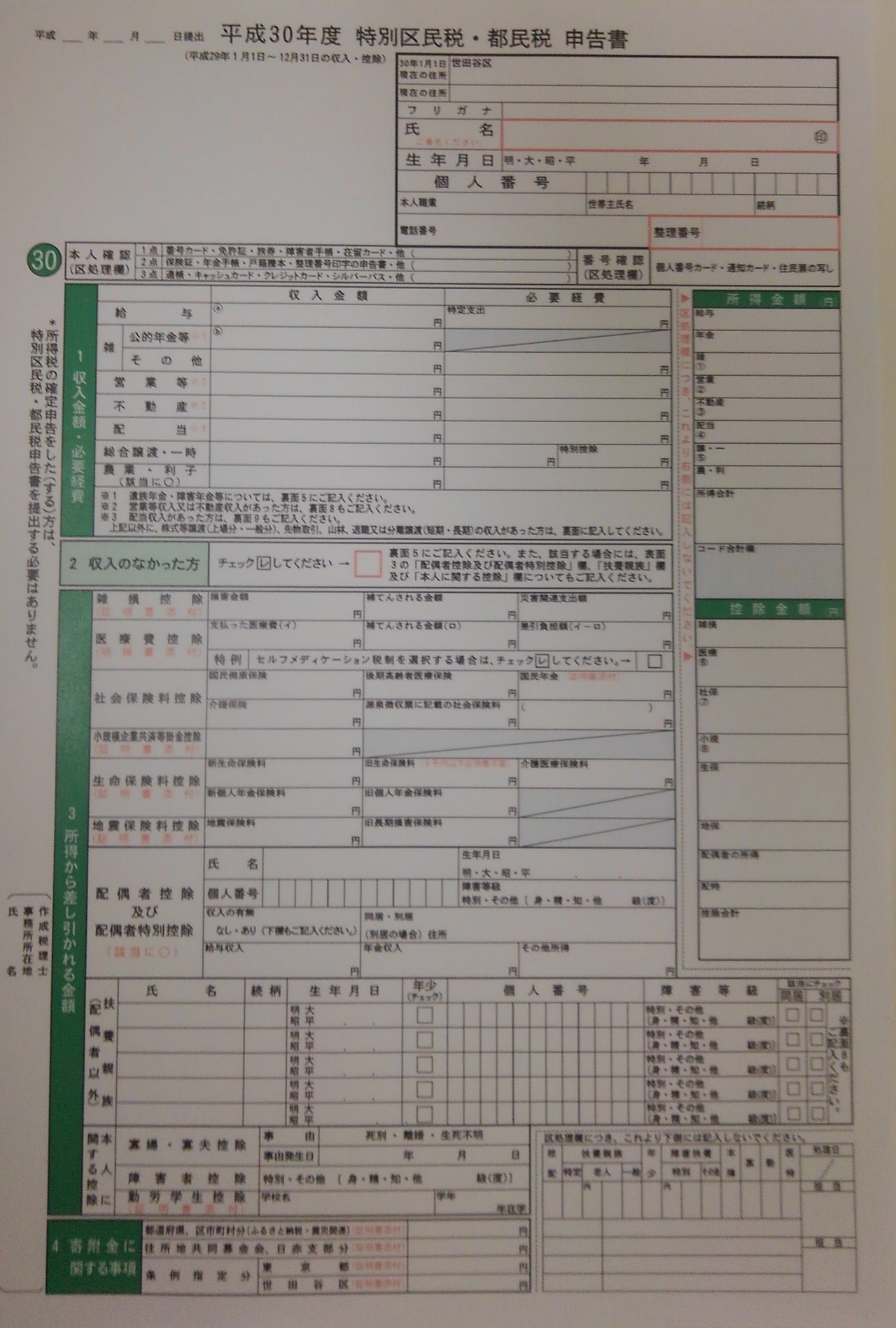

住民税の申告書(市役所、区役所、町役場ごとに様式が異なります)

住民税(区民税や市民税など)を安くする方法

ここからは、住民税を安くする方法を解説いたします。

住民税を安くする方法をここからは説明したいと思います。個人事業主の方の事業所得を例として説明していきますが、所得控除の節税に関しては会社員の方も利用できますので是非ご覧くださいませ。

会社員の方が得る給与所得に関しては「特定支出控除」という税制を用いて住民税を節税することもできますが、こちらの適用はかなりハードルが高いところです。適用要件が厳しいのです。そのためここでは特定支出控除は出てきません。

ここまで書いてきた内容をご覧いただければ、「住民税とは何か」というところや、「住民税の仕組み」の大枠はご理解いただけたのではないかと思いますが、やはり一番皆様がご興味を抱かれるのは、高い住民税をどうやって安くするか、つまりどうやって住民税を節税するかということでしょう。

必要経費をもれなく計上して所得を圧縮

住民税の所得割10%は基本的に下記の課税所得金額に課税されます。

事業所得の総収入金額-必要経費-青色申告特別控除=所得金額

所得金額-所得控除=課税所得金額

こちらの計算過程では、必要経費が途中で控除されており、必要経費が多ければ多いほど住民税を節税できるのです。よく忘れがちな必要経費としては下記のものが挙げられます。

・自宅兼事務所の家賃(更新料も。業務用割合を計上可能)

・自宅兼事務所の電気代(業務用割合を計上可能)

・自宅兼事務所の火災保険料(業務用割合を計上可能)

・携帯電話代金

・プロバイダ代金

・交通費で領収書を取り忘れたもの(交通費に関してはICカードを使っても、出金伝票などで利用区間の金額をメモしておきましょう)

・その他、ネットショッピングで購入した事業用の消耗品で領収書を取得し忘れたもの(クレジットカードの支払明細などは保管しましょう)

・事業で利用している車両の減価償却費

・事業税(税金は必要経費にならないとお考えの方もいらっしゃいますが、事業税に関しては、必要経費とすることができるのです)

・税込み経理を採用している場合の消費税(こちらは租税公課として必要経費に入れましょう)

必要経費はとにかくもれが生じないようにご注意ください。

また、青色申告特別控除は住民税の計算上も控除対象となりますので、青色申告承認申請書を税務署に提出することで65万円の控除を受けましょう。これだけで住民税が65,000円安くなります。

650,000円×10%=65,000円

青色申告特別控除による住民税の節税額は大きいですよね。

住民税を安くできる主な所得控除

続いて、上で挙げた算式の所得控除を最大限利用することも大切です。下記の所得控除は適用していない方がたまにいらっしゃいますのでご注ください。

ふるさと納税による寄附金控除

ふるさと納税を行うと、地方自治体から返礼品をもらった上に、住民税や所得税が減税されるため、実質的な負担は2,000円で様々な物品を手にすることができます。賛否両論ある税制ではありますが、利用した方がお得です。

寄付として支出は伴うので単純な節税とは異なりますが、ただで物品を取得できるので、講義の意味では大きな節税効果があると考えることができるでしょう。その物品を取得することで、生活費が節約できるわけですから。

医療費控除

医療費控除は、基本的にはご家族の医療費の合計額が10万円を超えますと超えた部分の金額が所得控除として所得から控除できる制度です。ただし、保険で補てんされた金額は医療費から除きます。重要なポイントは、ご家族全員分の費用を合算できることです。医療費が大きいと、高い住民税が一気に安くなることもありますので、効果が非常に高いということができるでしょう。医療機関に向かった電車代も加算できますので、お忘れにならないようにご注意くださいませ。

市民税や区民税を安くしたい場合は、年間の医療費の領収書などはご家族で一か所に保管しておくなどしてくださればと存じます。

※セルフメディケーション税制という制度を利用できる場合には、10万円未満でも所得控除の対象となることができます。

小規模企業共済等掛金控除

小規模企業共済法にのっとり、独立行政法人中小企業基盤整備機構と締結した共済契約の掛金、いわゆる小規模企業共済の掛金を支払った場合は、その全額が所得控除となります。掛金はいずれは増えて戻ってくるのですが、戻ってくるときは退職所得として受け取れば課税はあまりされません。

一方で、支払ったときは全額が所得控除となるので下記算式で計算した住民税額が安くなるのです(もちろん所得税も安くなります)。

小規模企業共済掛金支払額×住民税率10%=住民税節税額

このほか、確定拠出年金支払額と心身障害者扶養共済制度の掛金も、小規模企業共済等掛金控除の対象となりますので所得税や住民税の節税効果が大きいということができます。小規模企業共済加入による節税効果は非常に高いということができますので、個人事業主の方には、是非ご加入をご検討いただきたいところではありますね。

生命保険料控除

生命保険料控除は会社員の方ですと年末調整の際に会社が調整してくれるのですが、会社にお勤めにならずに、個人事業主の方や不動産賃貸業を行っている方は、生命保険料控除を適用し忘れているケースがあります。余計な市民税や区民税を支払わないためにも、きちんと控除してくださいね。

また、個人年金保険など、最終的には金額が増えて帰ってくるタイプの保険で、更に毎年の住民税や所得税を安くするとお得ではありますので、無理のない範囲で新規で生命保険加入を検討されても良いかもしれませんね。

障害者控除

本人や控除対象配偶者の方、扶養親族の方に障害者の方がいらっしゃる場合は、住民税の計算上、26万円ないし30万円の所得控除(障害者控除)を受けられます。

障害者控除自体は控除し忘れてしまっているケースが散見されますのでご注意くださいませ。ポイントは、ご本人様が障害者でなくても、配偶者の方や扶養親族の方が障害者である場合にも控除対象となるという点です。

また、下記要件を満たしている場合は、障害者控除対象者認定書を市役所や区役所で発行してくれ、障害者手帳がなくても障害者控除を受けられます。

1.65歳以上であること

2.要介護認定を受けていること、または、要支援認定を受けていること

3.要介護認定の調査書に記載された障害高齢者及び認知症高齢者の日常生活自立度が判断基準を満たしていること

寡婦控除/寡夫控除

夫と離婚または死別した場合に、その後に婚姻しておらず扶養親族がいる場合には寡婦控除を受けることができます(生死不明の場合も適用可能です)。控除額は26万円ですが、所得が500万円以下の場合には特別寡婦と呼ばれ、住民税の計算上、30万円の所得控除を受けられます。

こちらの寡婦控除ですが、大変適用もれが多い所得控除でございます。シングルマザーの方などは、適用忘れに十分にご注意くださいませ。

なお、妻と離婚または死別した場合には、反対に夫が寡夫控除を受けることができますが適用要件が若干厳しめになってはいます。男女で差を設けることに反対意見も出ているところですが、現在の税法上はそういうことになっています。

扶養控除

扶養控除は、同居している場合に限って受けられるわけではありません。別居している親に生活費などを送っているようなケースでも、扶養控除の適用対象となるのです。同居が要件とされていると勘違いされている方がいますが、送金などをされている場合は、扶養控除を使えないかどうか、ご検討ください。

住民税の税節税効果としては、扶養控除は結構大きいのです。特に70歳以上の親御さんを扶養されているような場合ですと住民税の所得控除額も大きくなります(所得税法上も大きくなります)。扶養しているわけですから親の医療費も医療費控除に合算できることとなると、住民税は非常に安くなる可能性があるのです。

高い住民税を下げるために、所得控除の中で積極的に利用したいもの

上記で各種所得控除の説明をいたしました。

多くの方が忘れることのない社会保険料控除や基礎控除、滅多に適用する例がない勤労学生控除については触れていませんが。

上記の所得控除の中では要件が揃わないと中々ご自身では使えないものもあると思います。

高い住民税(市民税・区民税など)を下げるために積極的に使っていきたいのは、やはり小規模企業共済等掛金控除や生命保険料控除ということができるでしょう。

住民税を安くする方法としては、どうしても適用ができないものもあれば、積極的に動くことで実行できる方法もあります。小規模企業共済等掛金控除や生命保険料控除は、手続きすることで多くの方が利用できる所得控除なのです。

住民税の滞納は差押が早いので危険です。

住民税の滞納は、国税の滞納以上に注意しなくてはならないということができそうです。

市民税を扱う市役所、区民税を扱う区役所、町民税を扱う町役場などの地方自治体は、実は滞納処分の実行が早いと言われています。

国税を扱う税務署などに比べても、とにかく差押などを行うのが早いのです。

これは、住民税滞納者は所得税や消費税なども滞納している可能性があるため、先に差し押さえて住民税を回収しようと考える役所が多いためですね。滞納者が支払困難となるような場合には、法律上、国税は住民税よりも優先されるために、役所は早く差押えて回収してしまおうと考えるためだと言えます。

住民税とは、意外と恐ろしい税金と言えますね。

しかも、大きな金額ではなく、安い金額であっても突如として銀行口座から預金が差し押さえられたりすることがあるのです(一応は事前に不納付に対する催告書は届きますが)。

そのため、市民税や区民税などの滞納に関しては十分にご注意いただきたいと思っております。普段個人事業等を行う中で、早めに住民税額の納税額の予測も立てて、少なくとも所得税の確定申告書を提出する時点では住民税がいくらくるかは把握しておきましょう。

我々の税理士事務所では、確定申告の代行をした際には、住民税額も確定した時点できちんと連絡しております。

住民税を安くする方法のまとめ

住民税を安く、つまり節税するには、まずは会計上できちんと必要経費を算入することです。次に使える所得控除はもれなく使うことです。

また、その後に滞納などをして差押をされないためには、納付書が到着したら、早めに納税をしてしまうことでしょう。

ただし、住民税額の決定通知書の記載内容は必ずご確認ください。住民税が思ったよりも高いと感じられたら、万が一にも、区役所や市役所が計算を間違えていないか、通知書をくまなくチェックしてみましょう。

あるあずのない所得が記載されていたような場合は、役所に電話して間違いを指摘し、住民税を安くしてもらって再送してもらってください。

こちらのページで説明いたしました「住民税を安くする方法」、「住民税とは何か」という内容が、少しでも皆様の申告のお役に立てるのであれば幸いでございます。

最期に、ここでは述べませんでしたが、個人事業の住民税や所得税、事業税がかなり高くなった時の最終手段の節税策としては、法人成り(法人化)が挙げられます。会社設立(株式会社、合同会社や一般社団法人)をして、そこから役員報酬を取ることで給与所得控除という制度を使えるようになったりしますので、住民税も大きく安くすることができるのです。個人事業の規模が大きくなりましたら、法人成りもご検討くださいませ。

お電話・お問い合わせフォームはこちら

- 税務・経営についての基礎知識

- はじめての青色申告よくある失敗

- 個人事業主のための税理士事務所

- 事務所紹介