フリーランス・飲食店・美容室・ネイルサロンなど個人経営のお店、その他個人事業等の税務管理なら

個人事業主のための税金サポート

運営:税理士事務所century-partners

〒150-0022東京都渋谷区恵比寿南2-21-2 サウスヒル301 ※駐車場有

渋谷区の恵比寿にある税理士事務所です。

お気軽にお電話ください。

個人の方で、確定申告を期限までにできなかった場合は、遅れてでも期限後申告することが大切です。当税理士事務所はそういった無申告の案件にも強いので、お気軽にご連絡くださいませ。

ベビーシッターの確定申告

ベビーシッターに対するニーズはますます大きくなっていきそうです。

「ベビーシッターの確定申告」について税理士事務所(会計事務所)が説明いたします。

女性の社会進出も進んでいる現代、ベビーシッターへのニーズは大きくなっています。それに伴い、ベビーシッターとして活躍される方も増えていくでしょう。時給などの給与(又は報酬)の金額も比較的高水準ですので(1,500円~2,000円程度のところも多いようです)、シッターとしての仕事に魅力を感じる方もいらっしゃるでしょう。

ベビーシッターには2つの収入の得方があり、1つは給与として受け取る方法、もう1つは特定の業者からの依頼を受けてもしくは個人契約などにより報酬として受け取る方法です。両者では、実は税金の確定申告書の書き方や税額計算方法が異なるのです。報酬の場合には個人事業主という扱いになり、確定申告の難易度は少し高めになります。

このような収入の種類に関してや、ベビーシッターが計上可能な必要経費の種類、副業としてベビーシッターを行う場合、申告していないで無申告となっている場合、申告不要の場合などに関して、下記で説明をしていきたいと思います。

ベビーシッターを始められて間もなく、まだ所得税や住民税の確定申告をしたことがないと言う方は、よくご覧になってくださればと存じます。

ベビーシッターの収入は報酬か給与か?

まず最初に、ベビーシッターの収入が給与に該当する場合と報酬に該当する場合があることに関してです。

給与になる場合は、基本的には会社に所属・登録して、雇用契約に基づいて収入を得る場合が該当します。

このようなケースでは、1年間(1/1~12/31の間)において、一か所のみで給与を得たような場合であれば、そのベビーシッターとしての勤務先で年末調整を行ってくれます。

この場合は税務手続きとしては楽なもので、年末調整時に扶養控除等申告書や保険料控除申告書、配偶者控除等申告書といった書類を勤務先の会社に提出しておけば、確定申告を行う必要はありません(医療費控除などを受ける場合は確定申告をしてください)。

なお、年末調整自体は難しい作業ではなく、多くの場合は10月後半から11月後半までに上記書類を会社に提出するだけで終了します。

一方で、報酬としてベビーシッター代を受け取っている場合は、確定申告がほとんどの場合において必要です(例外的に不要なケースについては下の方で記載します。)。報酬の場合には、そのベビーシッターの方は独立した個人事業主として税法上は認識されますので、事業所得という所得区分で確定申告を行うことになります。

稀に、どちらかの会社経由で収入を得ているような場合では、シッターの方ご自身が、給与なのか報酬なのかを把握されていないケースがございます。このような場合においては、直接、その支払をしてくれるところに、給与なのか報酬なのかを聞いてみましょう。

ちなみに有名なサイトで言うと、キズナシッターやキッズライン、ママココなどがありますが、これらからの収入はフリーランスのシッターとして獲得した報酬と考えられておりますので、事業所得扱いとなるとお考えください。マッチングサイトの場合には、報酬となっているケースも多くあるのです。

ベビーシッターの確定申告においては、まずはこの部分、給与か報酬かということを明確にして、所得区分を把握することが大切なのです。所得区分を誤ってしまうと、すぐに税務調査が入ってきてしまう可能性もありますので、最も注意が必要なポイントと言えますね。

さて、個人事業主となる方が多くいらっしゃるとは思うのですが、そのような方の確定申告に関して、ここから下でもお役に立てる情報を記載していきます。

ベビーシッターの方が計上できる必要経費の例

ベビーシッターが個人事業主の場合には、確定申告における税金の計算構造は以下のようになります。

収入金額-必要経費=所得

所得-所得控除=課税所得

課税所得×税率=税額

上記算式からわかる通りで、必要経費が多ければ多いほど、課税所得が減少し、税額も減るのです。つまり、節税できると言うこともできますね。で、必要経費としてはどのようなものが認められるのか、その例を以下で列挙していきたいと思います。

1.幼児の遊び道具など(おもちゃ、お絵かき用の紙、クレヨン、粘土、折り紙など)

2.交通費(バス代、電車代、タクシー代、ガソリン代など)

3.異動に使う車やバイク、自転車の購入費(実際には減価償却費と言って、毎年、徐々に経費化されます)

4.損害保険料(シッターとしては損害保険には加入しておきたいところですね)

5.被服代(ベビーシッターとして購入する作業服、エプロン、ハンカチ、タオル、ポーチ、カバンなど)

6.携帯電話代(ベビーシッターとして使っている割合のみを必要経費計上可能)

7.自宅兼事務所の家賃(自宅でも仕事をするのであれば、そのスペースに対応する家賃)

8.消耗品費(ペンやノートなど、仕事で利用する物品の代金)

9.交際費(シッター同士やお客さん、関係する会社の人との交際目的の飲食費やお中元など)

10.会議費(シッター同士やお客さん、関係する会社の人との打ち合わせ目的の飲食費)

11.水道光熱費(自宅で仕事をするなら、電気代も業務用に使ったと考えられる部分は必要経費計上可能です)

12.研究費(業務に関連する図書費やセミナー参加代金など)

13.パソコンなど(10万円を超えると固定資産となり、減価償却という特殊な経費計上方法の対象となります)

14.事業税(事業税という税金が発生して支払った場合は、その金額は必要経費となります)

15.消費税(税込経理をしている場合は消費税は租税公課として経費になります。ただ、この論点は難しく、収入が1,000万円を超えて2年経過してから初めて消費税が発生するものです。したがいまして、1,000万円を超えてから税理士等に相談すれば問題ありません。)

こちらでは一例を記載しましたが、基本的には、業務に直接に要した費用は必要経費になるものと、所得税法第37条1項に規定されています。そのため、上記以外の項目でも、必要経費になるものは漏らさずに申告をしてくださいね。ただ、この「直接」という部分の判断は難しかったりグレーであったりするので、悩まれましたら、税理士事務所に相談してみると良いのかなと思います。

また、上記の内、電車代などは一回一回切符を購入して領収書を取るのは面倒という方もいるかと思います。そのような方は、PASMOやSUICAを利用した上で、どの駅からどの駅まで乗車していくらであったというのを出金伝票に残してくださればと思います。出金伝票は100円ショップなどでも販売しています。

副業としてベビーシッターをしている場合の申告

副業でも申告は必要です。

副業としてベビーシッターをしている場合でも確定申告は必要です。

上記で、給与としてシッターとしての収入を得ている場合は、年末調整だけでよく、確定申告は必要ないと書きました。しかし、本業の給与収入があって、かつ、副業の給与収入もある場合は、申告は必要ですのご注意ください。

副業のシッターとしての収入が20万円超でしたら、税務署に対して所得税及び復興特別所得税の確定申告を行いましょう。20万円以下の場合は、税務署に申告を行わない代わりに、住民税の申告のみをお住まいの市区町村の役所に提出するだけでもOKです。

続いて、報酬の場合、つまり個人事業主としてベビーシッターをしている方が、副業として活動している場合です。この場合は、売上から必要経費を控除した所得金額が20万円超かどうかで、提出先を判断してください。

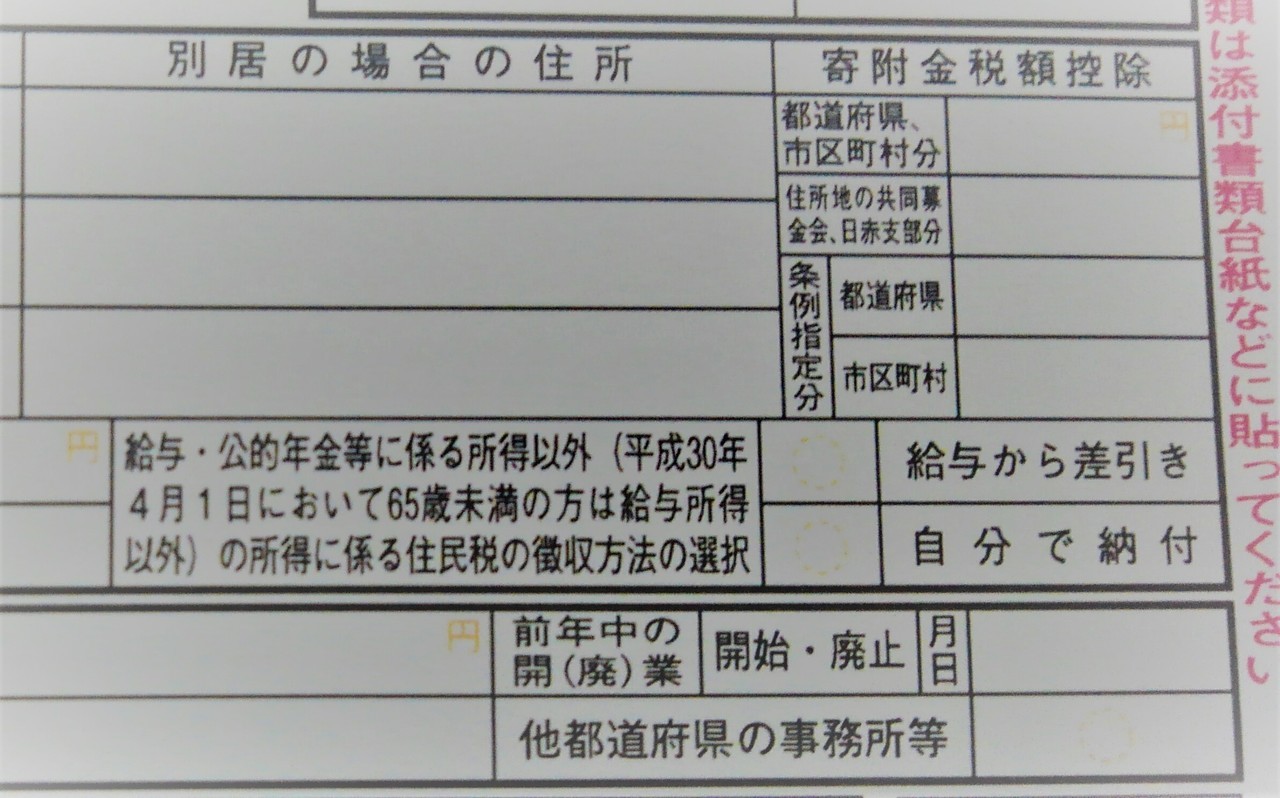

ちなみに、副業に係る住民税に関して普通徴収とすると、本業には副業の所得金額を知られないで済みます。できることならば本業の勤務先には副業のことはばれないようにしたいと言う方も多いものです(特にうちの事務所にはそういったご相談が多くあります)。その場合は、下の画像の確定申告書第二表で、「自分で納付」の横に丸をつけてくださいね。例外はあるものの、基本的にはこれで90%以上の確率でばれるリスクを排除できます。

なお、確定申告書には副業の所得のみを記入するわけではありません。本業の所得情報も併せて記入しますので、本業先からの源泉徴収票は保管しておいてください。

確定申告が不要である場合

ベビーシッター業務のみを行っている場合で、確定申告が不要であるケースについて説明いたします。

確定申告が必要ないのは、収入から必要経費を差し引いた所得が基礎控除額以下の場合です。このような場合には、税金が発生しませんし、申告義務がなくなりますので、確定申告をしなくても大丈夫です。

ただし、基礎控除額以下と言っても、事業所得で必要経費が多くて赤字の場合は、純損失の繰越控除という特別な制度を利用することで、翌年以降の税金を節税できます(青色申告書に限定して利用できる制度です)。このような場合には、赤字であっても確定申告を行った方が得と言えますね。

ただ、本業が会社員の方が副業でベビーシッターをしているケースで、副業に関して会社にばれたくない場合には、赤字の場合は申告をしない方が良いでしょう。

判断が難しいこともあるかと思いますので、そのような場合には、ベビーシッター業で赤字の場合は、申告した方が良いのかどうか、税理士に一度ご相談されると良いでしょう。

ベビーシッターが確定申告をしていない場合

過去の未申告の期間がある場合は、今からでも確定申告をして安心して働きましょう。

ベビーシッターの場合は、過去の確定申告をしていないケースも多々あるようです。この点に関しては、税務署も目をつけはじめていると言えます。

そのため、無申告は大変危険な状態であると言えるでしょう(利益が基礎控除以下で申告がそもそも不要な方はもちろん無申告で問題ございません)。

無申告に対する罰金は、税務署からの通知がある前と後で異なってきます。つまり、通知が入る前に自主申告を行うことで、罰金額を最小限に抑えることができるということができます。

又、納付が遅れると罰金とは別に延滞税という利息も取られるのですが、こちらも早めに期限後申告して納税することで支払額を減らすことができます。

申告をしていないベビーシッターの方は、今からでも申告を行ってくださればと思います。なお、過去5年間分であれば、今からでも自主申告することが認められています。

ベビーシッター代金は個人事業主の確定申告で必要経費になるのか

ここまでは、ベビーシッターの方、ご本人の確定申告、税金に関して記載してきました。それとは少々異なる視点の話ですが、ベビーシッターではなく別の個人事業を行っている方が、自分の子供をベビーシッターに預けた場合、その代金を確定申告の際に必要経費にすることができるのでしょうか?

残念ながら、こちらを経費にして申告することは難しいのです。保育園代なども同じで、子供を預けた費用を税務署が経費として認めてくれる可能性は非常に低いと言うことができるでしょう。

個人事業主が、子供がいる従業員の福利厚生のために、ベビーシッターに依頼するような場合には話が変わってきて、経費とできると考えておりますが、個人事業主が自分の子供のためにベビーシッターへ代金を支払った場合には、どうしても経費にできないのです。

シングルマザーの方などは、仕事のために遅い時間まで子供を預けなくてはならないこともあり、ベビーシッター代金も高くなりがちですので、経費に落としたい気持ちはとてもよく理解できるのですが、現状、ちょっと難しいということなのですね。

初めての申告は税理士に依頼すると良い理由

ベビーシッターとして活動を始めて、事業所得であると言うことがわかったけれども、確定申告書の作成に自信がないと言う方や、節税を失敗しないか心配という方々も多くいらっしゃるものです。

こんなときは初めての確定申告は税理士に依頼してしまうと良いかと思います。そうすると、節税をきちんと行ってくれますし、2年目以降は税理士が行った節税方法や確定申告書の書き方を真似すればよいので、ご自身で作成されるのも比較的簡単になると思います。

最初は税理士に任せて、2回目以降は自分で申告すると言うのが、結果的には節税もできて、2年目以降の税理士報酬もかからないので、最も安く済む方法ではないかと思います。

我々の事務所は所得税や住民税の確定申告に強い事務所ですし、無料相談も行っておりますので、お気軽にお問合せくださいませ。

お電話・お問い合わせフォームはこちら

- 税務・経営についての基礎知識

- はじめての青色申告よくある失敗

- 個人事業主のための税理士事務所

- 事務所紹介